Relevanz der Warenbewertung im Einzelhandel

Aufgrund der im stationären Einzelhandel typischerweise hohen Vorratsbestände kommt der Warenbewertung im Rahmen der Erstellung des Jahresabschlusses eine entscheidende Rolle zu. Die Bewertung der Ware besteht nicht nur aus einer Multiplikation von Preis und Menge, vielmehr müssen für den Bilanzansatz auch vorhandene Verwertungsrisiken (z. B. aufgrund von modischem Wandel, technischer Überalterung, Verderben, sonstigen Lagerisiken) in der Bewertung zum Stichtag antizipiert werden.

Dabei liegt die Schwierigkeit im Einzelhandel, im Vergleich zu anderen Branchen, insbesondere in der Vielzahl von unterschiedlichen Artikeln und Artikelgruppen und der sich dadurch unterscheidenden Verwertungsrisiken.

Unterschied zwischen Vorratsbewertung und Warenbewertung

Gem. § 266 Abs. 2 B. I. HGB werden unter der Position „Vorräte“ die folgenden vier Unterpositionen ausgewiesen:

- Roh-, Hilfs- und Betriebsstoffe

- unfertige Erzeugnisse, unfertige Leistungen

- fertige Erzeugnisse und Waren

- geleistete Anzahlungen

Die Vorratsbewertung umfasst damit die Bewertung der vorgenannten vier Unterpositionen. In diesem Artikel wird auf die allgemeinen Vorschriften zur Vorratsbewertung eingangen sowie die Besonderheiten der Bewertung von Waren („Warenbewertung“) beschrieben. Bei der Warenbewertung handelt es sich um die im Einzelhandel relevanten Teil der Vorratsbewertung. Die anderen Positionen sind im Einzelhandel entweder nur von untergeordneter Bedeutung (z. B. Betriebsstoffe, wie Heizöl) oder sind im Einzelhandel überlicherweise gar nicht anzutreffen (z. B. fertige und unfertige Erzeugnisse).

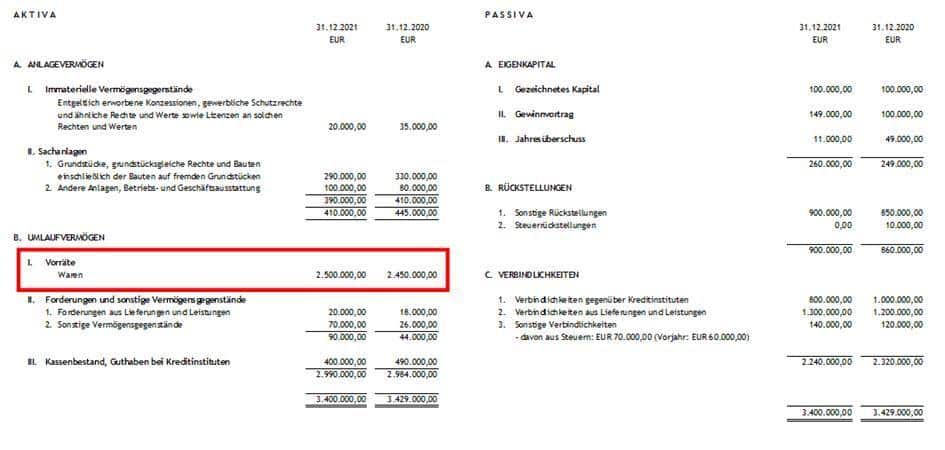

Ausweis der Waren in der Bilanz

Der Ausweis der Warenbestände erfolgt in der Bilanz unter dem Umlaufvermögen unter Vorräte, Waren (§ 266 Abs. 2 B. I. Nr. 3 HGB). Die Abb. 1 zeigt den Ausweis der Waren in einer Bilanz.

Abgrenzung Warenbewertung von Inventur

Im Rahmen einer Inventur erfolgt einmal jährlich eine körperliche Aufnahme (in der Regel durch Zählen und Wiegen) der vorhandenen Waren. Hieraus ergibt sich das Inventar, ein Verzeichnis aller Waren und anderer Vermögensgegenständen sowie Schulden, mit den jeweiligen Werten (§ 240 Abs. 1 HGB). Aus dem Inventar und der Berücksichtigung der Bewertungsvorschriften des HGB bzw. der Steuergesetze ergibt sich der Wert des Bilanzansatzes.

Tipp: Eine Inventur ist nicht in jedem Fall für das gesamte Vorratsvermögen jährlich notwendig. Unter bestimmten Voraussetzungen existieren Inventurvereinfachungen. Ferner besteht die Möglichkeit eine vom Stichtag abzuweichende Inventur durchzuführen. Damit kann erreicht werden, dass die Inventur zu einem für das Unternehmen günstigen Zeitpunkt oder Zeitraum durchgeführt wird.

Warenbewertung im HGB

Die Bewertung der zum Stichtag vorhandenen Waren erfolgt gemäß § 253 Abs. 1 i.V.m. Abs. 4 HGB zu Anschaffungskosten, aber nur insoweit kein niedriger Wert am Bilanzstichtag vorliegt. Bei dem niedrigeren Wert handelt es sich um den beizulegenden Zeitwert, wenn nicht ein Börsen- oder Marktpreis vorliegt.

Ermittlung der Anschaffungskosten

Die Anschaffungskosten nach § 253 Abs. 1 HGB beinhalten den eigentlichen Anschaffungspreis (z. B. „Listenpreis“), die Anschaffungsnebenkosten (z. B. „Warenbezugskosten“ wie Frachtkosten) sowie Anschaffungspreisminderungen (z. B. Rabatte oder Skonti), vgl. hierzu auch Abb 2.

| Anschaffungspreis | |

| + | Anschaffungsnebenkosten |

| – | Anschaffungspreisminderungen |

| = | Anschaffungskosten |

Tipp: Gerade die Definition von Anschaffungspreisminderung erfordert mitunter in der Praxis eine genaue Analyse der Preisminderungen im Warenwirtschaftssystem, der Verbuchung in der Finanzbuchhaltung und der wesentlichen vertraglichen Regelungen mit dem Hauptlieferanten oder Einkaufsverband. Ziel muss es sein, dass alle Anschaffungspreisminderungen periodengerecht (z. B. Jahresboni) in der Berechnung der Anschaffungskosten berücksichtigt werden und zum anderen „ähnliche“ Leistungen (z. B. Werbekostenzuschüsse) von Anschaffungspreisminderungen abgegrenzt werden.

Insbesondere bei unterjährigen Preiserhöhungen stellt sich die Frage mit welchen Anschaffungskosten die zum Bilanzstichtag vorhandenen Waren bewertet werden sollen, da einzelne Waren möglicherweise noch zu den „alten“ Anschaffungskosten und andere zu den „neuen“ Anschaffungskosten bezogen wurden.

Grundsätzlich gilt im HGB der Einzelbewertungsgrundsatz. Dieser Grundsatz wird bei geänderten Anschaffungskosten, zum Beispiel bei Preiserhöhungen, besonders relevant. Er besagt, dass die zum Bilanzstichtag vorhanden, unterschiedlichen Exemplaren eines gleichen Artikels nach deren tatsächlichen Warenbezug und dem zu diesem Zeitpunkt gültigen Anschaffungskosten zu unterscheiden wäre.

Allerdings lässt das HGB Ausnahmen vom Einzelbewertungsgrundsatz zu, sodass sowohl (fiktive) Verbrauchsfolgeverfahren (LiFo: „Last-in-First-Out“ oder FiFo: „First-in-First-Out“) handelsrechtlich (§ 256 HGB) zulässig sind. Auch die Durchschnittsmethode (§ 240 Abs. 4 HGB) ist handelsrechtlich alternativ dazu zulässig.

Tipp: Da steuerlich das FiFo-Verfahren nicht zulässig ist, wird in der Praxis häufig einheitlich in Handels- und Steuerbilanz entweder das LiFo-Verfahren oder die Durchschnittsmethode angewendet.

Da ein Börsen- oder Marktpreis im Einzelhandel meist nicht vorliegt, kommt der Ermittlung des beizulegenden Zeitwertes besonderer Bedeutung zu. Die Einzelheiten werden wir in einem separaten Beitrag ausführlich behandeln.

Warenbewertung im EStG

Während im HGB für das Umlaufvermögen eine Abschreibungspflicht auf einen niedrigeren beizulegenden Zeitwert (bzw. auf den Börsen- oder Marktpreis) am Bilanzstichtag gilt, gibt es im Einkommensteuergesetz hierzu andere Regelungen.

Während für die Ermittlung der Abschreibung im HGB die Anschaffungskosten mit dem beizulegenden Zeitwert verglichen werden, wird im Steuerrecht der Teilwert den Anschaffungskosten gegenübergestellt. Soweit der Teilwert dauerhaft unter die Anschaffungskosten gesunken ist (und nicht nur am Bilanzstichtag), ergibt sich im Steuerrecht ein Wahlrecht die Differenz zwischen Anschaffungskosten und Teilwert abzuschreiben (§ 6 Abs. 1 Nr. 2 EStG).

Tipp: Da eine Abschreibung im Steuerrecht die Bemessungsgrundlage für die festgesetzte Steuer mindert, wird dieses Wahlrechts in der Praxis fast immer ausgeübt.

Der Begriff „Teilwert“ ist in § 6 Abs. 1 Nr. 1 S. 3 EStG legal definiert:

Teilwert ist der Betrag, den ein Erwerber des ganzen Betriebs im Rahmen des Gesamtkaufpreises für das einzelne Wirtschaftsgut ansetzen würde; dabei ist davon auszugehen, dass der Erwerber den Betrieb fortführt.

§ 6 Abs. 1 Nr. 1 S. 3 EStG

Beim Teilwert handelt es sich also demnach um einen Wert, welcher aus der Aufteilung eines angenommenen Kaufpreises des Gesamtunternehmens auf jedes einzelne Wirtschaftsgut entfällt.

Die Berechnung des Teilwerts hat in der Vergangenheit häufig die Finanzgerichte sowie das Bundesfinanzgericht beschäftigt, sodass es hierbei wichtige Punkte zu beachten gibt. Hierauf werde ich in einem gesonderten Artikel eingehen.

Tipp: Obwohl es Unterschiede in der Bewertung zwischen Handels- und Steuerrecht gibt, wird in der Praxis regelmäßig die Schnittmenge der beiden Vorschriften betrachtet, um eine einheitliche Bewertung durchzuführen

Beispiel zur Warenbewertung im Handels- und Steuerrecht

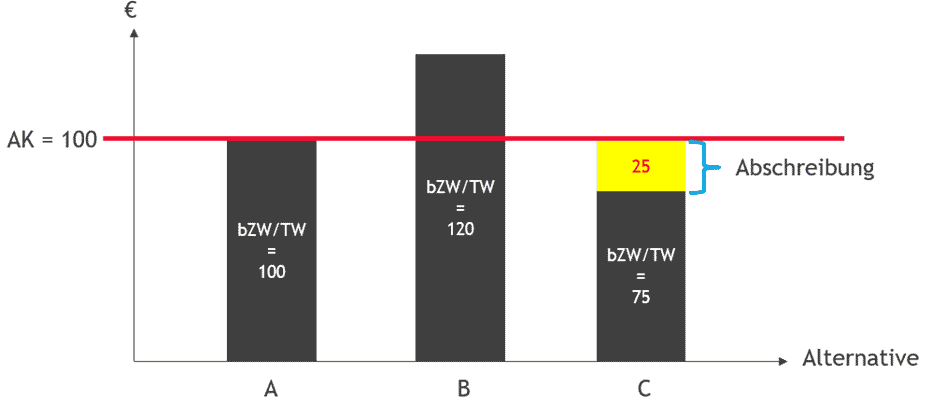

Die Anschaffungskosten (AK) der Ware sei 100 Geldeinheiten (GE). In der nachfolgenden Abb. 3 werden drei Szenarien (A, B und C) am Bilanzstichtag betrachtet.

| Szenario | Teilwert (TW) | beizulegender Zeitwert (bZW) |

|---|---|---|

| A | 100 GE | 100 GE |

| B | 120 GE | 120 GE |

| C | 75 GE | 75 GE |

Die nachfolgende Abb. 4 zeigt, ob eine Abschreibung zulässig oder nicht zulässig ist.

- Szenario A: Hier ist keine Abschreibung zulässig, da der Teilwert/beizulegende Zeitwert den Anschaffungskosten entspricht.

- Szenario B: Die Bewertung darf maximal in Höhe der Anschaffungskosten (100 GE) erfolgen.

- Szenario C: Handelsrechtlich muss (Pflicht) eine Abschreibung in Höhe von 25 GE auf 75 GE erfolgen, steuerrechtlich darf (Wahlrecht) diese Abschreibung nur dann erfolgen, wenn der Teilwert dauerhaft gesunken ist. Eine Pflicht zur Abschreibung besteht steuerlich ohnehin nicht.

Zusammenfassender Überblick der Unterschiede im Handels- und Steuerrecht

Die nachfolgende Abb. 5 zeigt die Unterschiede bei der Warenbewertung zwischen HGB und Einkommensteuergesetz auf:

| HGB | EStG | |

|---|---|---|

| Begriff | beizulegender Zeitwert (Stichtagswert) | Teilwert |

| Ermittlung | Börsen- oder Marktpreis, andernfalls: beizulegender Zeitwert | Wert bei Aufteilung des Kaufpreises des Gesamtunternehmens |

| Abschreibung | Pflicht bei vorübergehender Wertminderung | Wahlrecht bei dauerhafter Wertminderung |

Über den Autor

Jan Radinger ist Steuerberater und Wirtschaftsprüfer aus München. Er betreut seit über 10 Jahren mittelständische und große Einzelhändler aus unterschiedlichen Branchen im steuerlichen Bereich und im Bereich der Jahresabschlusserstellung bzw. Jahresabschlussprüfung. Als Referent war Herr Radinger am 25.06.2019 bei der ORDAT Anwenderkonferenz mit dem Vortrag „Risikopotential im Lager: Unternehmerische Risiken im Hinblick auf Bestandsführung/-Bewertung“.

Brauchen Sie Hilfe?

- Die Radinger GmbH Wirtschaftsprüfungsgesellschaft Steuerberatungsgesellschaft aus München berät kleine, mittelständische und große Einzelhändler aller Branchen und aller Rechtsformen.

- Wir übernehmen die Erstellung von Steuererklärungen.

- Wir unterstützen Sie beim Aufsetzen eines belastbaren Systems zur Warenbewertung für den Jahresabschluss oder wir prüfen die Warenbewertung im Rahmen einer Jahresabschlussprüfung.

- Im Rahmen von Betriebsprüfungen beraten wir zur Teilwertabschreibung auf Waren. Auf Basis der im Unternehmen regelmäßig ohnehin vorliegenden Daten (Warenwirtschaftssystem etc.) entwickeln wir eine klare und damit nachvollziehbare Argumentation über die Angemessenheit der Teilwertabschreibungen. Diese Argumentation vertreten wir gegenüber dem Finanzamt um so die berechtigten Teilwertabschreibungen auch im Rahmen einer Betriebsprüfung zu sichern.

- Wir unterstützen Sie bei allen steuerlichen und handelsrechtlichen Anfragen weit über die Thematik der Warenbewertung hinaus beraten wir auch zu weiteren einzelhandelsbezogenen Fragestellungen.

Weitere interessante Artikel:

- Einzelhändler: Der Exot in der HandwerkskammerÜbt ein Einzelhändler auch handwerkliche Tätigkeiten aus kann eine Pflichtmitgliedschaft bei der Handwerkskammer die Folge sein. Wann dies im Einzelnen der Fall ist haben wir in diesem Artikel für Sie dargestellt.

- Als Einzelhändler in der Industrie- und HandelskammerBei der Mitgliedschaft zur IHK handelt es sich für den Einzelhändler um eine Pflichtmitgliedschaft. Was viele nicht wissen: Es gibt 5 Beitragsvergünstigungen und 5 Leistungen, die einen Blick wert sind.

- Warenbewertung nach Handelsrecht und Steuerrecht – die Vorratsbewertung im EinzelhandelEinzelhändler haben oft hohe Warenbestände in ihren Bilanzen. Die Warenbestände müssen einmal jährlich zur Bilanzerestellung bewertet werden. Im Artikel wird das Wichtigste zur Bewertung nach Handelsrecht und Steuerrecht dargestellt.